Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Gold, die nächste Station kostet 3.400 US -Dollar!

- Die Mondlinie ist lang und die Füße sind große Sonne, und Gold und Silber sind n

- Gold nutzte den Trend und gewann zwei aufeinanderfolgende Siege und stieg im frü

- Kann die Lockerung der Handelsbeziehungen im Wettbewerb zwischen Bullen und Bäre

- Gold schwankt auf hohem Niveau, gibt es immer noch ein neues Hoch?

Marktnachrichten

Der Geist des Wiederauftreffens des 1969-70 taucht wieder auf? Wenn sich das reale Einkommen verschlechtert, kann dies eine neue Runde des wirtschaftlichen Abschwungs auslösen

Asiener Marktmarkt

Der US -Dollar kostet ab sofort 97,78.

Die Republikaner -Angemessene, die in den USA nicht im Senat verabschiedet wurden. Um der Suspendierung der Regierung zu entgehen, forderte der demokratische Vorsitzende des US -Kongresses so schnell wie möglich ein Treffen mit Trump.

Bundesdirektor Milan: Er ist der Ansicht, dass die Zinssenkungen in den kommenden Monaten fortgesetzt werden und hart daran arbeiten werden, andere politische Entscheidungsträger davon zu überzeugen, die Zinssätze schneller zu senken. MINNEAPOLIS FED -Vorsitzender Kashkali: Es ist angebracht, in diesem Jahr die Zinssätze zweimal zu senken.

Der Oberste Richter der Vereinigten Staaten bat Fed Director Cook, bis zum 25. September auf Trump zu reagieren.

Europäische Zentralbank Gouverneur Lagarde: Die EZB hat ihr Inflationsziel erreicht, aber es gibt immer noch die Unsicherheit. Scicluna, das Verwaltungsausschuss: Das aktuelle Zinsniveau ist angemessen, und die Zentralbank kann mit Abwärtsrisiken umgehen. Müdige, die Verwaltungsausschuss: Der aktuelle Zinssatz befindet sich in einem guten Gleichgewichtszustand und es besteht keine weitere Lockerung.

Die Bank of Japan hielt die Zinssätze unverändert, und die beiden Ausschussmitglieder schlugen eine 25 -Basis -Zinserhöhung vor; startete einen ETF -Verkaufsplan mit der jährlichen Aktienreduzierung von 330 Milliarden Yen.

Zusammenfassung der institutionellen Ansichten

Analyst Ayyushjindal: Wenn europäische und amerikanische Unternehmen schließenAuf dieser Ebene kann ein stetiger Rückprall aus dem 4-Stunden-Diagramm

gestartet werden, Europa und die Vereinigten Staaten sind unter den Stützniveaus von 1,1820 und 1,1800 gefallen und fallen weiter unter dem Rückzugsniveau von 50% Fibonacci vom 1,1658-Schwung mit dem 1,1918-Hoch von 1,1658. Gegenwärtig sortieren Europa und die Vereinigten Staaten unter 1,1780. Auf der anderen Seite liegt die Hauptunterstützung auf der Ebene von 1,1720 und dem gleitenden Durchschnitt von 4 Stunden 100 proioden (rot).

Die Grafik zeigt, dass die wichtige Unterstützung für bullische Trendleitungen in der Nähe von 1,1720 immer noch effektiv ist, was in der Nähe des 76,4% igen Fibonacci -Rückzugsniveaus des oben genannten Aufwärtstrends liegt. Der nächste kritische Beobachtungsbereich kann an der Kreuzung von 1,1680 und dem 4-Stunden-Bewegungsdurchschnitt (grün) liegen.

Die Hauptunterstützung ist auf der Ebene von 1.1650 zu sehen. Wenn es effektiv unter diese Position fällt, kann es den Verkaufsdruck intensivieren und Europa und die Vereinigten Staaten auf 1,1565 schieben. Im Aufwärtstrend liegt der anfängliche Widerstand Europas und den Vereinigten Staaten in der Nähe des Level von 1,1780.

Das erste wichtige Hindernis, die Bullen mit 1,1800 zu sehen sind. Wenn die Daily -Linie erfolgreich über diesem Niveau schließt, kann ein stetiger Abpraller beginnen. In diesem Fall können Europa und die Vereinigten Staaten 1.1840 angreifen, und nach dem Durchbruch können die Bullen auf das Gebiet von 1.1880 hinweisen. Ein weiterer Vorteil könnte den Test auf das 1.1920 Hoch bringen.

Facefield Bank: Die Bank of Japan wird voraussichtlich im Oktober die Zinssätze erhöhen, aber dieser Ausblick steht vor zwei wichtigen Risiken. Und nur einen Monat nach dieser Abstimmung entschied die Bank of Japan, die Zinssätze zu erhöhen. Wir sind der Ansicht, dass, wenn die Bank of Japan im Oktober die Zinssätze erhöhen will, die folgenden vier Faktoren von entscheidender Bedeutung sind: 1) Die kurzfristige Umfrage der Bank of Japan im September, die am 1. Oktober veröffentlicht werden soll, muss nachweisen, dass der Wohlstandsindex der Fertigungsindustrie (DI) nicht zurückgegangen ist, insbesondere der Wohlstandsbeurteilungsindex der Automobilbranche. 2) Auf der Branch -Präsidentenversammlung am 6. Oktober muss die Bank of Japan schlüssige Informationen erhalten, um nachzuweisen, dass die Tarifpolitik von Trump nur begrenzte negative Auswirkungen hat. 3) Das neue Kabinett, das nach den Präsidentschaftswahlen der Liberal Democratic Party (4. Oktober) gegründet wurde (Oktober), müsste die Zinserhöhungen der Bank of Japan ausschließen; 4) Die Federal Reserve kann die Zinssätze auf der FOMC -Sitzung Ende Oktober senken.

Zunächst wird erwartet, dass die Tarifvereinbarung von Japan-US die negativen Auswirkungen auf das BIP um mindestens 0,2%verringert. Die direkten negativen Auswirkungen von Zöllen auf das BIP Japans blieben vor und nach den Verhandlungen im Wesentlichen unverändert (-0,37% bis -0,34%). Wenn jedoch die indirekte Auswirkungen auf die Automobilindustrie (die den schlimmsten Spillover -Effekt ausübt), wird erwartet, dass der Luftwiderstand auf das BIP gelockert wird. Darüber hinaus kann die Preiswettbewerbsfähigkeit der japanischen Autohersteller in den USA geringfügig steigen. Bei den im Grunde genommen abgeschlossenen Tarifverhandlungen zwischen Japan und den Vereinigten Staaten wird erwartet, dass japanische Autohersteller ihre Preisstrategien erneut untersuchen und in Zukunft die Preise erhöhen können. Es ist jedoch zu beachten, dass nur 15% der japanischen Autohersteller Fahrzeuge in den USA verkaufen, mit 25% Zöllen (30% für amerikanische Autohersteller), und die lokalisierte Produktivität japanischer Unternehmen ist doppelt so hoch wie bei deutschen Unternehmen, sodass die Preisanheilung begrenzt sein kann.Die Exportverschwendung ist ebenfalls begrenzt. Noch wichtiger ist, dass die Verlangsamung der Investitionsausgaben und des Lohnwachstums voraussichtlich kontrollierbar sein wird. Während eine erhöhte Unsicherheit die Entscheidungsfindung der Unternehmen dämpfen wird, können Tarifvereinbarungen die Unsicherheit verringern und den Druck auf die Investitionsausgaben und das Lohnwachstum nach unten unterziehen. Es ist erwähnenswert, dass der 7-tägige gleitende Durchschnitt des Handelspolitikunsicherheitsindex auf die Januar-Ebene zurückgefallen ist.

hingegen veranstaltete Takashi Saeko, der seinen Lauf für den Präsidenten der Liberal Democratic Party angekündigt hat, eine Pressekonferenz. Obwohl Takashi Saemi für die gegensätzliche Verschärfung der Währung bekannt ist, machte er keine besonderen Kommentare zu dieser Pressekonferenz. In Anbetracht der Tatsache, dass sie ihren vorherigen Vorschlag aufgegeben hat, die Lebensmittelverbrauchssteuer auf Null zu senken, ist sie möglicherweise nicht so klar wie nie zuvor, sich der monetären Verschärfung zu widersetzen.

Schließlich sind die Politiktrends der Fed es wert, aufmerksam zu machen. Die in dieser Woche veröffentlichte Zusammenfassung der wirtschaftlichen Erwartungen (September FOMC -Teilnehmer) hat gezeigt, dass der Anteil der Prognosen für eine in diesem Jahr um 75 Basispunkte geschnittene Prognose stieg. Wenn jedoch ein Teilnehmer, der einen 150 -Basispunkt -Schnitt (wahrscheinlich der neu ernannte Mailand) vorhersagt, bleiben die Ansichten des Restes signifikant unterschiedlich: Neun Personen prognostizieren einen 50 -Basispunkt -Schnitt oder weniger, und neun Personen prognostizieren einen 75 -Basispunkt -Schnitt. Dies zeigt, dass die Fed im Oktober die Zinssätze nicht senken wird, basierend auf den vor Ende Oktober veröffentlichten Arbeitsmarkt- und Preisdaten.

Wir hatten zuvor vorausgesagt, dass die Bank of Japan im Oktober die Zinssätze erhöhen würde, aber dieser Ausblick steht vor zwei wichtigen Risiken: Einer ist, dass Takashi Hayao als neuer Präsident der Liberal Democratic Party gewählt wurde, und das andere ist, dass die Federal Reserve im Oktober aufgrund der intensivierten Abwärtsbeschäftigungsgewöhnung gewährt wurde.

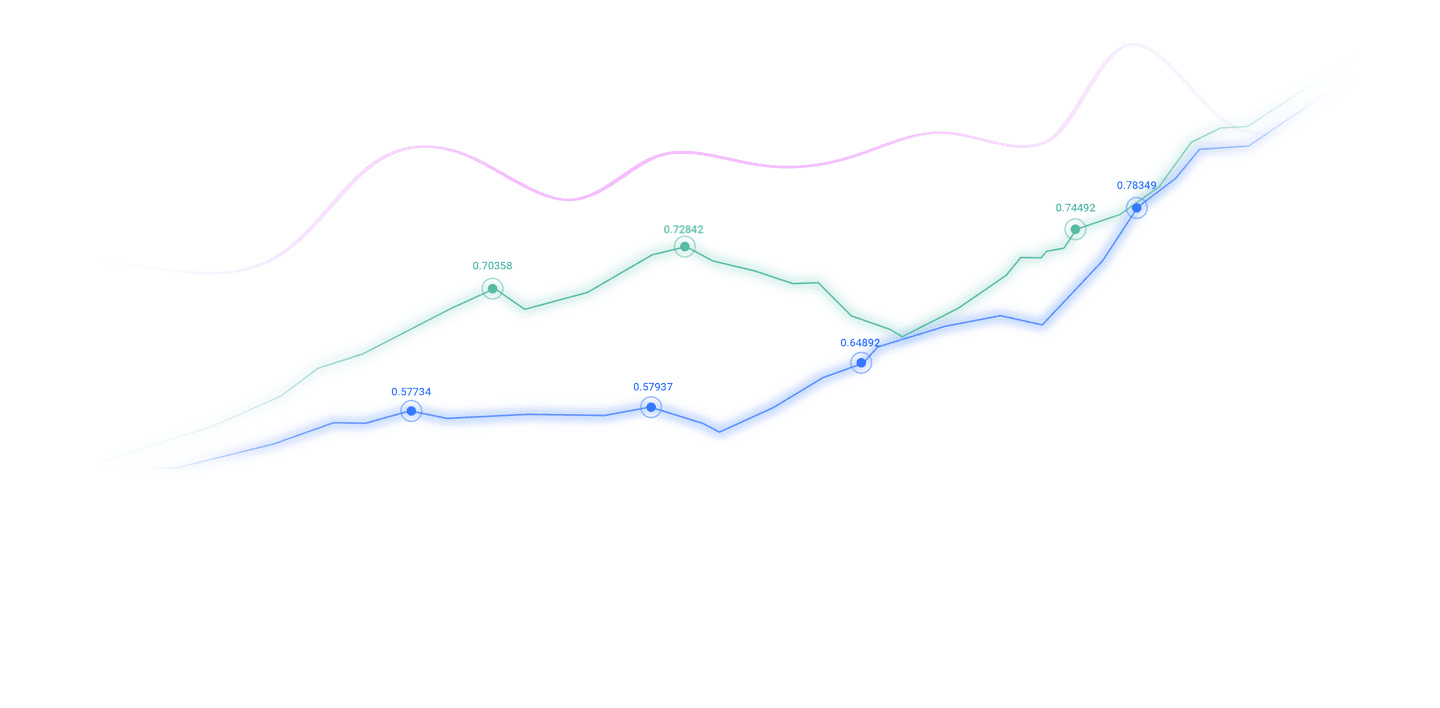

Face Bank: Dieses Phänomen zeigt, dass amerikanische Gelehrte in Bezug auf die US -Wirtschaft zu optimistisch sind. Diese Situation ist den wirtschaftlichen Vorläufern von 1969 überraschend ähnlich, was störend ist. Als ich gestern die Aussicht auf den Dollar mit anderen Analysten diskutierte, wiesen sie darauf hin, dass europäische und amerikanische Ökonomen und Kommentatoren einen signifikanten Unterschied haben: Amerikanische Wissenschaftler sind zunehmend optimistisch in Bezug auf Wirtschaftswachstumserwartungen, während einige europäische Kollegen unterschiedliche Ansichten haben. Die mediane Prognose für die 2026 BIP -Prognoseuntersuchung von Finanzinstituten beträgt 1,7%, während die Prognose von 1,3% von FASIC deutlich unter diesem Niveau liegt. Citigroup, JPMorgan Chase, Wells Fargo und Jefferies haben höhere Medienprognosen gegeben, und diese Differenzierung gibt es. Derzeit zeigt die Erwartung des US -Wirtschaftswachstums einen Erholungstrend, der US -Dollar -Index hat sich jedoch nicht erholt. Das Diagramm zeigt deutlich dieses Divergenzphänomen.

Ich bemerkte dann den neuesten Forschungsbericht von Albert Edwards, der mehrere Diagrammsätze enthält, von denen der erste den Wahrscheinlichkeitsindikator für die US -amerikanische wirtschaftliche Rezession replizierte, die von Moody's basierend auf maschinellem Lernen erstellt wurde. Der Indikator ist kurz davor, einen roten Alarm auszulösen, der zeigt, dass die aktuelle Situation dem Vorabend der Rezession von 1969-1970 sehr ähnlich ist. In diesem Stadium wächst die US -Wirtschaft aufgrund von Arbeitskräftemangel nur langsam und steht auch der Bedrohung durch die durch Zölle verursachte Inflation. Wenn das tatsächliche Einkommen getroffen wird, kann sich die Situation in Zukunft verschlechtern; Und wenn US -Importeure weiterhin Tarifkosten absorbieren, anstatt sie an die Verbraucher weiterzugeben, kann sich die Situation verbessern. Obwohl "Amerikaner mehr als Europäer sindOptimismus ist ein Klischee geworden, aber es kann jetzt der Fall sein. Der Dollar wurde verlangsamt und der Markt ist erneut in eine Überinterpretation jeder Wirtschaftsdaten gefallen. Es wird erwartet, dass die Kerninflationsrate bis zum Ende von 5 auf 2,0% sinkt, was die weitere Abkühlung der Service -Inflation, die Schwächung der Nachfrage und die mittelschwere deflationäre Wirkung von Überangebot im Hintergrund der US -Zölle widerspiegelt.

Wir glauben, dass der Zinssenkungszyklus der EZB vorbei ist, aber die anhaltenden Handelsspannungen werden unsere Grundprognosen immer noch auf den Abwärtsrisiko bringen.

Die oben genannte handelt von "[XM Official Website]: Der Geist der Rezession von 1969 bis 70? Wenn sich das tatsächliche Einkommen verschlechtert, kann es eine neue Runde des wirtschaftlichen Abschwungss auslösen" sorgfältig zusammengestellt und vom Herausgeber von XM Forex bearbeitet. Ich hoffe, es wird für Ihre Transaktionen hilfreich sein! Vielen Dank für Ihre Unterstützung! Das staubige Herz öffnet allmählich, ich verstehe das Teilen, das Teilen ist eigentlich so einfach.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier