Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Der Hang Seng -Index fehlt die Motivation, 25.000 herauszufordern, achten Sie au

- Vorsicht, Gold bricht durch 3400 durch

- Trumps Tarif Sturm eskaliert, Analyse kurzfristiger Trends von Gold, Silber, Roh

- Gold, sieh die Fortsetzung!

- Die Ausbreitungen der Ertrag werden neu dominiert, und der US-Dollar-Index schau

Marktnachrichten

Aufgrund der Erwartung einer Zinssenkung durch die Federal Reserve bleibt der US-Dollar-Index kurzfristig in einer engen Bandbreite.

Wunderbare Einführung:

Lass mich über die endlosen Gedanken nachdenken, mich hin und her werfen und auf den Mond schauen. Der Vollmond hängt hoch und verstreut helle Lichter über den ganzen Boden. Wenn Sie darüber nachdenken, wird der helle Mond unbarmherzig sein, Tausende von Jahren Wind und Frost werden vorbei sein und die Leidenschaft wird schnell veralten. Wenn du Liebe hast, solltest du mit dem Wind alt werden. Wenn Sie wissen, dass der Mond rücksichtslos ist, warum legen Sie Ihre Liebe immer auf den hellen Mond?

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Foreign Exchange Decision Analysis]: Aufgrund der Erwartungen an die Zinssenkung der Federal Reserve wird der US-Dollar-Index kurzfristig eine enge Spanne beibehalten.“ Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Der US-Dollar-Index blieb am Donnerstag im asiatischen Handel in einer engen Spanne, und der US-Dollar fiel am Mittwoch leicht gegenüber dem Euro, als Händler die möglichen Auswirkungen einer großen Menge an Wirtschaftsdaten, die nach Beendigung des Shutdowns der US-Regierung veröffentlicht werden, auf die Politik der Federal Reserve abschätzten. Unterdessen fiel der Yen gegenüber dem Dollar auf den niedrigsten Stand seit neun Monaten, da befürchtet wurde, dass Japans neue Regierung Druck auf die Zentralbank ausüben könnte, die Anhebung der Zinssätze zu verzögern.

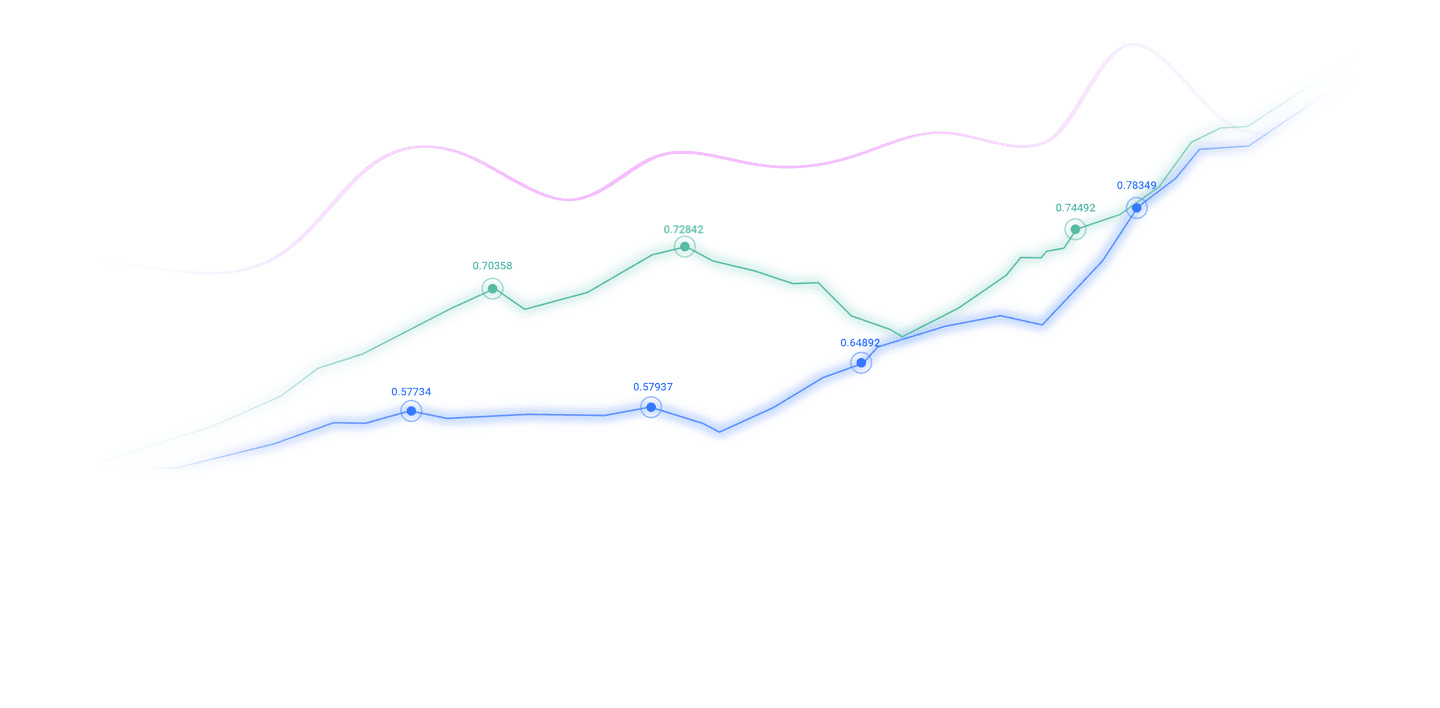

Analyse wichtiger Währungstrends

U.S. Dollar: Zum Zeitpunkt der Drucklegung liegt der US-Dollar-Index bei etwa 99,50. Der US-Dollar stand zuletzt stark unter Druck. Der Hauptdruck ergibt sich aus der Schwäche des US-Arbeitsmarkts und der steigenden Erwartung einer Lockerung durch die Federal Reserve. Der anhaltende Stillstand der US-Regierung hat zu einer stagnierenden Veröffentlichung wichtiger Wirtschaftsdaten geführt und den Markt in ein Datenvakuum zurückgelassen. Anleger sind gezwungen, sich als Orientierungshilfe an den Aussagen von Vertretern der Federal Reserve zu orientieren. Diese Woche setzte der US-Dollar-Index den Korrekturtrend seit dem Hoch der letzten Woche fort und bot dem Euro schrittweise Unterstützung gegenüber dem US-Dollar. Technisch gesehen tendiert der gleitende Durchschnitt über 50 Perioden flach, während der gleitende Durchschnitt über 200 Perioden immer noch Unterstützung in der Nähe von 99,00 bietet. Wenn er weiterhin 99,80 durchbrechen kann, könnte dies den Index dazu bringen, den Bereich von 100,35 bis 100,65 zu testen, was mit dem Fibonacci-Retracement-Level von 23,6 % übereinstimmt. Werte des Relative Strength Index (RSI) um 45 deuten auf eine neutrale Dynamik hin, aber eine Verbesserung der technischen Struktur deutet auf eine allmähliche Erholung hin.

Die britischen Beschäftigungsdaten zeigten eine Arbeitslosenquote von 5 % und eine Verlangsamung des Lohnwachstums, was die Wahrscheinlichkeit einer Zinssenkung der Bank of England im Dezember auf 90 % erhöht. Technisch gesehen bleibt das technische Bild für GBP/USD nach unten gerichtet, obwohl Verkäufer das Paar unter 1,3100 ziehen müssen, um das jüngste Zyklustief von 1,3010 vom 5. November herauszufordern. Ein Durchbruch unter diese beiden Niveaus könnte das Tief von 1,2707 vom 7. April offenlegen. Umgekehrt könnte ein Tagesschluss über 1,3100 dazu führen, dass das Paar gedämpft bei etwa 1,3100-1,3150 bleibt, da aufgrund des begrenzten britischen Wirtschaftskalenders und der Schließung der US-Regierung keine Katalysatoren vorhanden sind.

1. Die meisten lokalen Abstimmungsausschüsse der Fed sind nicht begeistert von einer Zinssenkung im Dezember.

Beamte der Federal Reserve haben sich kürzlich intensiv zur Diskussion der Geldpolitik geäußert. „Fed-Sprecher“ Nick Timiraos sagte, dass es derzeit vier lokale Fed-Präsidenten mit Stimmrecht gebe (Boston Fed Collins, St. Louis Fed Musallem, Chicago Fed Goolsby und Kansas Fed Schmid, die gegen den Zinssenkungsbeschluss vom Oktober gestimmt haben) und sich im Dezember nicht aktiv für eine weitere Zinssenkung eingesetzt hätten. Anmerkung von Jin 10: Die Federal Reserve wechselt jedes Jahr vier regionale Feds als FOMC-Abstimmungsausschüsse. Ab dem nächsten Jahr werden die oben genannten vier Beamten ihr Stimmrecht im FOMC verlieren. Die New Yorker Fed hat einen Sonderstatus und ein dauerhaftes Stimmrecht.

2. Fed Collins: Es könnte angemessen sein, die Zinssätze für einen bestimmten Zeitraum unverändert zu lassen

Der diesjährige FOMC-Abstimmungsausschuss und Boston Fed-Präsident Collins sagten am Mittwoch, dass ihrer Meinung nach die Schwelle für weitere Zinssenkungen kurzfristig „relativ hoch“ sei, da befürchtet werde, dass die Inflation weiterhin hoch sei. Collins stimmte letzten Monat für eine Zinssenkung. „Solange es keine Anzeichen einer deutlichen Verschlechterung auf dem Arbeitsmarkt gibt, wäre ich bei einer weiteren Lockerung der Politik vorsichtig, insbesondere da uns aufgrund des Regierungsstillstands nur begrenzte Inflationsdaten zur Verfügung stehen … in einer Zeit großer Unsicherheit.“In diesem Umfeld kann es zum Ausgleich von Inflations- und Beschäftigungsrisiken angebracht sein, die Leitzinsen für einen bestimmten Zeitraum auf dem aktuellen Niveau zu belassen. Ihre Rede machte die tiefen Spaltungen innerhalb der Fed deutlich. Seit der letzten Zinssenkung haben mehrere stimmberechtigte und nicht stimmberechtigte Fed-Beamte, darunter auch Collins, zunehmende Vorsicht bei Zinssenkungen signalisiert. Collins glaubt, dass sich die kurzfristigen Kreditkosten derzeit in einem „leicht angespannten“ Bereich befinden, während die finanziellen Bedingungen im Allgemeinen weiterhin Rückenwind für das Wirtschaftswachstum geben. Der Arbeitsmarkt hat sich zwar verlangsamt, aber die Abwärtsrisiken haben sich seit dem Sommer nicht verstärkt.

3. Die schwedische Krone dürfte stark bleiben, da sie von den fiskalischen Anreizen in Schweden und der Eurozone profitieren werde, sagte Francesco Pesole, Analyst bei ING, in einem Webinar. Die schwedische Krone weist im Allgemeinen eine höhere positive Korrelation mit der Stimmung in der Eurozone auf als der Euro selbst, sagte er. Im Jahr 2026 werden fiskalische Anreize auf die Wirtschaft im Euroraum übertragen. In Schweden umfasst das fiskalische Konjunkturpaket im Jahr 2026 Steuersenkungen, und ING geht davon aus, dass es vor der Wahl im September zu weiteren fiskalischen Expansionsverpflichtungen kommen könnte. ING geht davon aus, dass die schwedische Wirtschaft im nächsten Jahr um 1,2 % wachsen wird, mit Spielraum, die Erwartungen zu übertreffen. Die Bank geht davon aus, dass der Euro gegenüber SEK bis zum vierten Quartal 2026 auf 10,50 fallen wird. 4. EZB-Rat: Die Kombination aus fiskalischen Anreizen und wirtschaftlicher Erholung hat die Inflationsrisiken in der Eurozone nach oben gerichtet

Laut EZB-Exekutivmitglied Schnabel sind die Inflationsrisiken in der Eurozone nach oben gerichtet, da die Wirtschaft an Fahrt gewinnt und Regierungen beginnen, riesige Summen in Militär und Infrastruktur zu investieren. Schnabel sagte: „Mein Narrativ ist eine sich erholende Wirtschaft, die Produktionslücke verringert sich und es wird mit erheblichen fiskalischen Anreizen gerechnet, die die Wirtschaft ankurbeln werden. Schnabel gilt derzeit als das restriktivste Mitglied des Verwaltungsausschusses. „Das lässt mich zu dem Schluss kommen, dass, wenn überhaupt ein Risiko besteht, es nach oben tendiert“, fügte sie hinzu. Die deutsche Beamtein sagte, sie glaube, dass die Zinssätze auf einem „absolut“ angemessenen Niveau seien und dass die politischen Entscheidungsträger wachsam bleiben müssten Schnabel sagte, dass sie sich insgesamt keine Sorgen über kleine Abweichungen von 2 % mache und potenzielle Abwärtsrisiken herunterspielte.

5. Trotz Gerüchten über Steuererhöhungen zogen britische Inflationsanleihen Rekordangebote an.

Laut ausländischen Medienberichten zeigten Daten, dass das Vereinigte Königreich Rekordaufträge anzog, was die Schuldentragfähigkeit erleichterte Investoren haben am Mittwoch Angebote für 4,25 Milliarden Pfund an britischen Schuldensyndikaten unterzeichnet. Der Verkauf ist der letzte derartige Anleihenverkauf vor dem Haushalt am 26. November. Sie steht unter dem Druck, den fiskalischen Spielraum zu vergrößern, wobei jüngste Berichte darauf hindeuten, dass sie die Steuern auf das beste Niveau seit fast zwei Jahren erhöhen wird.Die Leistung, die Investoren wie Aberdeen, Fidelity International und JPMorgan Asset Management angezogen hat, hat ihr etwas Luft zum Atmen verschafft.

Institutionelle Ansichten

1. ING: Sparmaßnahmen werden die Erwartungen auf Zinssenkungen erhöhen, und das Pfund hat immer noch Spielraum für einen Rückgang

Francesco Pesole, Analyst bei ING, sagte in einem Webinar, dass die fiskalischen Risiken zwar vor der Veröffentlichung des Haushalts am 26. November verdaut wurden, es aber immer noch Spielraum für eine weitere Abschwächung des Pfunds gibt. ING schätzt, dass die fiskalische Straffung im Haushalt 0,5 % bis 1 % des BIP erreichen wird. Pesole sagte, dies könnte die Märkte dazu ermutigen, weitere Zinssenkungen der Bank of England einzupreisen, was sich negativ auf das Pfund auswirken würde. Er sagte auch, dass die Wachstumserwartungen ebenfalls nach unten korrigiert werden könnten. Obwohl das GBP derzeit teuer verkauft wird, glauben wir nicht, dass es im nächsten Jahr aus fundamentaler Sicht attraktiv sein wird.

2. ING: Der Dollar könnte aufgrund des Urteils des Obersten Gerichtshofs fallen.

Chris Turner, Analyst bei ING, sagte in einem Webinar, dass der Dollar fallen könnte, wenn der Oberste Gerichtshof entscheidet, dass es Zweifel an der Rechtmäßigkeit von Trumps Einsatz von Notstandsbefugnissen zur Einführung umfassender Zölle gibt. Er geht davon aus, dass dieser Rückgang hauptsächlich durch die möglichen Auswirkungen auf den US-Anleihemarkt realisiert werden wird. Er sagte, der Verlust von Zolleinnahmen könnte zu einem Ausverkauf langlaufender Staatsanleihen führen. Die Aussetzung der Zölle wird auch dem Rest der Welt zugute kommen und andere Währungen unterstützen. Er fügte jedoch hinzu, dass Trump möglicherweise andere Wege finden werde, Zölle zu erheben.

3. xn--xm-6d1dw86k.commerzbank: Erhöhte Anleiheemissionen in den USA und Europa werden die Risikoprämien in die Höhe treiben

Analysten der xn--xm-6d1dw86k.commerzbank sagten in einem Bericht, dass die erhöhte Anleiheemission in den USA und Europa die Anleger dazu veranlassen wird, höhere Risikoprämien zu fordern, wodurch die Renditen von Staatsanleihen steigen und die Zinsstrukturkurve steiler wird. Sie gehen davon aus, dass auf beiden Seiten des Atlantiks eine steilere Zinsstrukturkurve zu erwarten ist. Angesichts der Erwartung weiterer Zinssenkungen durch die US-Notenbank ist es jedoch unwahrscheinlich, dass die Renditen deutlich steigen. Die xn--xm-6d1dw86k.commerzbank prognostiziert, dass die Rendite 10-jähriger deutscher Staatsanleihen bis Ende 2026 auf 3 % und die Rendite 10-jähriger US-Staatsanleihen auf 4,5 % steigen wird. Nach Angaben von Tradeweb stieg die Rendite 10-jähriger deutscher Staatsanleihen um 2 Basispunkte auf 2,675 %, während die Rendite 10-jähriger US-Staatsanleihen um 2,3 Basispunkte auf 4,088 % sank.

Im obigen Inhalt geht es um „[XM Foreign Exchange Decision Analysis]: Aufgrund der Erwartungen an die Zinssenkung der Federal Reserve unterliegt der US-Dollar-Index kurzfristig einer engen Schwankungsbreite.“ Es wurde vom Herausgeber von XM Foreign Exchange sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Danke für die Unterstützung!

Aufgrund der begrenzten Fähigkeiten des Autors und der Zeitbeschränkungen müssen einige Inhalte des Artikels noch ausführlich besprochen und studiert werden. Daher wird der Autor in Zukunft ausführlichere Recherchen und Diskussionen zu folgenden Themen durchführen:

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier